Мошенничество в сфере ecommerce с каждым годом становится все более «совершенным», и онлайн-ритейлеры вынуждены бороться с этой серьезной проблемой. В этой статье мы рассмотрим причины столь многократного распространения фрод-транзакций по всему миру за последний год и действия, которые могут быть предприняты, чтобы минимизировать потери от операций мошенников.

Что такое «фрод»?

Фрод (eng. Fraud) – это мошеннические операции, в частности, в сети Интернет. Существуют разнообразные виды мошенничества, большая часть которых нацелена на получение и/или использование данных банковской карты другого человека.

Последние несколько лет сфера ecommerce переживала экспоненциальный рост мошеннических атак. Повсеместная цифровизация консолидировала данные, упростила процессы и значительно повысила эффективность администрирования, но, таким образом, предоставила мошенникам огромные возможности – преимущественно за счет широкого распространения онлайн-шопинга.

Почему интернет-магазины так привлекательны для мошенников?

Мошенничество в электронной торговле – невероятно прибыльное дело, если оно грамотно спланировано и успешно выполнено. Интернет-магазины с возможностью оплаты на сайте – очевидная цель для киберпреступников, поскольку им намного проще скрыться за ложными сведениями и скрыть следы мошенничества. Увеличение количества международных транзакций еще больше упростило этот процесс, добавив уровни сложности в виде языковых барьеров и доставки на большие расстояния.

К сожалению, часто компании электронной коммерции не знают, насколько они уязвимы, пока не подвергаются первой атаке. Цифровое развитие – это неизбежный процесс, а развитие киберпреступности – растущая проблема, с которой ни одна организация не может справиться в одиночку. Однако, онлайн-магазины часто пренебрегают действиями по снижению fraud-заказов по ряду причин. Одна из самых распространенных – простое непонимание. Если бы интернет-магазины действительно понимали ущерб, который мошенники могут нанести их компаниям, они были бы гораздо более склонны к разработке эффективных стратегий в борьбе с мошенниками.

Рассмотрим простой пример. В результате скимминга / фишинга или любых других противоправных действий реальный держатель банковской карты, сам того не зная, передает злоумышленникам данные своей карты, достаточные для совершения покупки в интернет-магазине.

- Злоумышленник оформляет онлайн-покупку и приобретает товар/услугу.

- Держатель карты, узнав о несанкционированном списании, заявляет о пропаже денег в банк, выпустивший карту. Банк, в свою очередь, инициирует сhargeback, то есть возврат списанных средств. Возвращать эти средства должен интернет-магазин.

- Если товар уже был получен злоумышленником, то интернет-магазин «попадает» трижды:

- лишается товара, который уже был отправлен;

- возвращает деньги держателю карты + платит комиссию за открытие диспута;

- процент диспутов в платежной системе увеличивается, что может грозить заморозкой денежных средств или полным запретом принимать онлайн-платежи.

Некоторые компании неохотно вкладывают средства в программное обеспечение и платформы для улучшения безопасности из-за стоимости, что является парадоксальным, но важным фактором, объясняющим почему цифровое мошенничество стало столь успешным.

Еще один важный фактор – это многоканальность электронной коммерции. Продажи через сторонние веб-сайты, такие как Amazon, eBay и Alibaba, а также через мобильные приложения еще более уязвимы, потому что у мошенников больше шансов перехватить платежные данные. Сочетание непонимания, отсутствия желания инвестировать, развития киберпреступности и инфраструктуры электронной коммерции вырастило культуру компьютеризированной преступности, которая затрагивает почти все интернет-магазины, знают они об этом или нет.

Влияние мошенничества на индустрию онлайн-платежей

Что происходит, когда онлайн-бизнес (или любой другой бизнес) становится жертвой мошенничества? Наиболее очевидное последствие – потеря доходов и ресурсов. Во многих случаях мошенничество остается незамеченным, что делает данные о трафике и других показателях магазина некорректными. Не сумев защитить себя от мошенничества по какой-либо причине, жертва может оказаться в очень тяжелом положении.

Мошеннические атаки не только наносят ущерб самим интернет-магазинам, но и могут негативно повлиять на потребителей. Ничего не подозревающие клиенты, совершая покупки на фейковых сайтах, становятся жертвами кражи данных и их использования для совершения покупок у реальных продавцов. Все это может саботировать отношения между покупателями и бизнесом, что плохо отразится на репутации компании в целом.

С какими видами мошенничества сталкиваются интернет-магазины? Хотя кража банковских карт и реквизитов счетов для совершения платежей являются наиболее распространенным методом мошенничества, но киберпреступники также охотятся за номерами телефонов, датами рождения, адресами и т. д.

Как онлайн-ритейлерам защитить бизнес от мошенничества?

На данный момент невозможно полностью оградить себя от мошенничества в сфере электронной коммерции. По мере развития технологий меняются и тактики, используемые для проникновения в цифровой бизнес. Мошенники, конечно, умны, но часто оставляют следы. Знание того, что как они работают и как их обнаружить, – мощное оружие в борьбе с мошенничеством.

Антифрод – это система мониторинга и предотвращения мошеннических операций, которая в режиме реального времени проверяет каждый платеж, прогоняя его через десятки, а порой сотни фильтров. Механизмы антифрода работают таким образом, чтобы проследить, нет ли в платеже чего-либо «необычного». Задача системы – проверить каждую транзакцию, найти «подозрительные» моменты и вынести решение – отклонить платеж или пропустить его.

Система антифрода состоит из нескольких компонентов:

- автоматический мониторинг транзакций, включающий в себя множество настраиваемых фильтров;

- механизмы аутентификации держателя карты и валидации карты;

- мониторинг транзакций в «ручном» режиме для крайних случаев.

Платежная система может включать в себя сотни различных фильтров, и чем больше сфера бизнеса подвержена мошенническим действиям, тем больше фильтров включается и тем более детально каждый из них настраивается под конкретный интернет-магазин или онлайн-сервис. Системы фрод-мониторинга работают не совершенно, поэтому, чтобы избежать возможных неприятных ситуаций, необходимо проверять заказы вручную.

Поверхностными сигналами фрода могут служить:

- необычно крупные заказы;

- множественные заказы за короткий период времени;

- подозрительные адреса электронной почты;

- IP в черном списке;

- несоответствие между billing и shipping адресом.

Следует особенно внимательно отслеживать такие проявления в периоды высокой активности, например, в Черную пятницу или в период Рождества.

Первым делом необходимо внимательно изучить поле с данными владельца карты – совпадает ли почта и имя, платежные и почтовые данные. Если почта написана на латинице, но вы видите русское слово, вам следует обратить внимание – гражданам зарубежных стран это не характерно. Если шипинг и биллинг адреса разные, вам следует связаться с покупателем в ближайшее время и запросить чек или скриншот транзакции из приложения банка.

Таким образом, динамический комплексный подход к борьбе с мошенничеством должен включать:

- Проверка адреса (AVS);

- CVV-проверка;

- Геолокация;

- Технология 3D Secure;

- Проверка прокси;

- Проверка IP в черных списках.

Все эти инструменты делают процесс оценки транзакции на fraud более качественным.

Для эффективной аналитики fraud-транзакций используются как внутренние механизмы платежных систем, так и сторонние сервисы, о которых мы расскажем в следующих статьях. В зависимости от платежной системы уровень эффективности антифрод системы сильно варьируется. В качестве примера рассмотрим возможности одной из наиболее надежных и популярных международных систем Stripe.

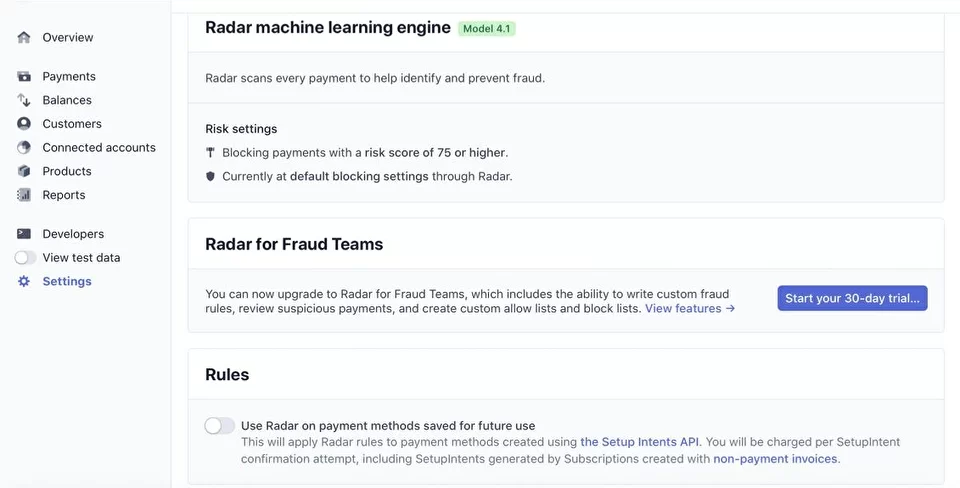

Систему Stripe отличает высокая скорость обработки платежей и безопасность, а с точки зрения бизнеса – очень удобные средства интеграции с сайтами и интернет-магазинами. Встроенная в Stripe антифрод система Radar предоставляет возможность эффективно оценивать уровень риска каждого платежа с учетом данных о миллионах платежей во всем мире в режиме реального времени.

Возможности Stripe Radar в борьбе с фродом

Stripe Radar помогает обнаруживать и блокировать мошенничество для любого типа бизнеса с помощью машинного обучения, которое базируется на данных миллионов компаний по всему миру. Сервис встроен в Stripe и не требует дополнительной настройки для начала работы.

В основе Stripe Radar лежит адаптивная система машинного обучения, которая оценивает уровень риска каждого платежа в режиме реального времени. Система использует сотни фильтров при обработке каждого платежа и постоянно анализирует данные о миллиардах транзакций, проходящих через платежную систему Stripe по всему миру с целью предсказать вероятность мошенничества наиболее точно.

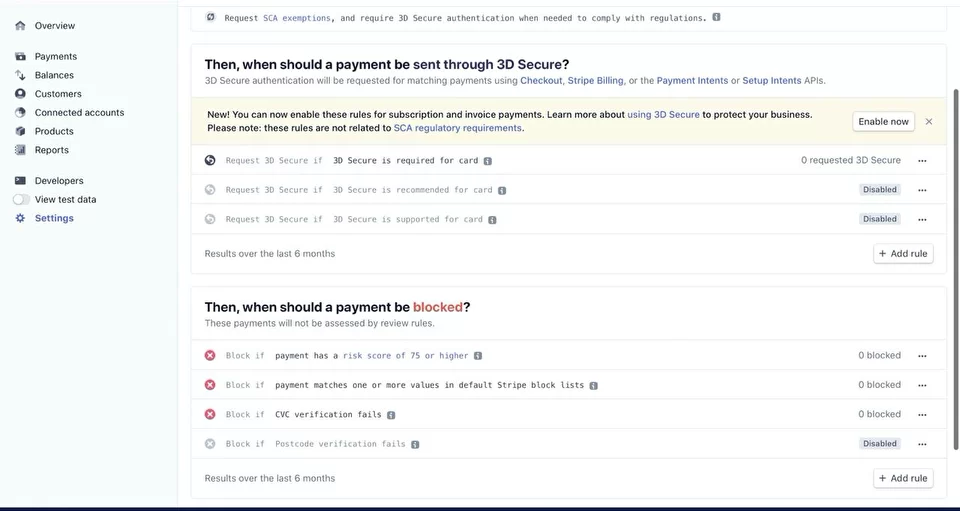

Stripe Radar является самой гибкой и быстро реагирующей системой, постоянно учится на новых проявлениях фрода и особенностях транзакций, а также учитывает фидбек всякий раз, когда платежи ложно указываются как мошеннические.

Stripe Radar с наименьшей долей вероятности (в сравнении с другими антифрод-системами) будет блокировать платежи реальных покупателей. Radar отличает мошенников от клиентов благодаря применению Dynamic 3D Secure к платежам с высоким риском.

Алгоритмы Radar быстро адаптируются к меняющимся методам мошенничества – система постоянно подстраивается под ваш бизнес с учетом ежедневного сбора данных и аналитики платежей по всему миру.

Таким образом, фрод-мониторинг позволяет своевременно обнаруживать и предотвращать мошеннические действия. Проверка каждой транзакции позволяет свести к минимуму риск мошенничества. Сегодня для обнаружения фрода платежные системы используют полностью автоматизированные решения, которые анализируют риски и блокируют подозрительные транзакции.

В качестве примера была рассмотрена международная платежная система Stripe и встроенная в нее адаптивная система машинного обучения Stripe Radar, которая оценивает уровень риска каждого платежа.

Чтобы протестировать возможности Stripe, вы можете воспользоваться нашим сервисом, который уже более пяти лет предоставляет услуги по подключению платежной системы Stripe и грамотной регистрации компаний за рубежом. Мы помогли сотням предпринимателей из стран СНГ и не только стабильно работать и масштабировать бизнес на зарубежных рынках.

Наши специалисты помогут подключить Stripe к вашему сайту или интернет-магазину, что даст возможность абсолютно легально и стабильно принимать платежи со всего мира, не боясь блокировок и других всевозможных проблем с платежной системой.

Если у вас возникли вопросы по работе сервиса, вы всегда можете связаться с нами в Telegram.